《红鲤鱼财经2024年中国人均财富投资报告》三:投资行为画像:从存款到基金,再到数字资产

在过去二十年中,中国人完成了从“不会理财”到“全民理财”的转变。2024年,这种理财意识的普及已然成为主流文化之一,尤其在“中产焦虑”与“财富不安全感”的推动下,投资不再是富人的专属技能,而是普通人必须学习的“生存语言”。

然而,理财并不等于致富。理财行为本质上是一种认知博弈,而2024年中国居民的投资行为呈现出三大趋势:“极端分化”“认知断层”“羊群心理”。

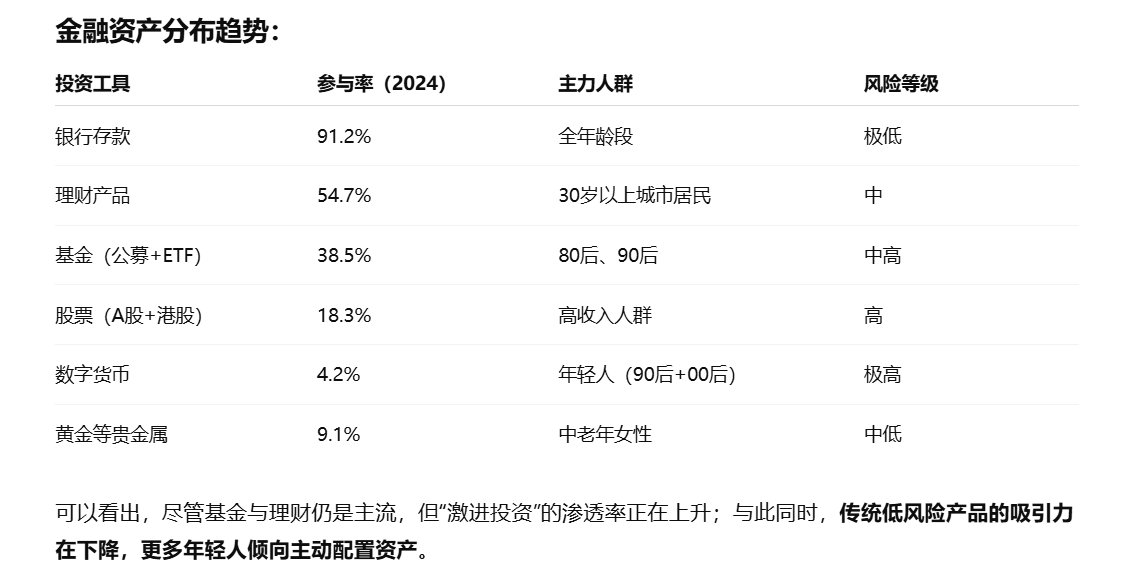

1. 投资参与率:从“存钱”到“配置”

根据支付宝与中信证券联合发布的《2024年中国居民财富行为报告》,截至当年6月,中国成年居民中:

有投资行为的人占比为 72.3%(包括理财、基金、股票等);

有“主动管理意识”的投资者占比 28.7%;

仍以“存款为主”但偶尔尝试投资的人群,占比 43.6%;

完全不参与任何投资的人群占比 约27%,集中于老年人和低收入群体。

2. 年龄分化与代际认知差异

投资认知与行为,在年龄代际之间呈现出高度分化的格局:

**60后及以上:**追求“安全第一”,倾向储蓄、国债、稳健型理财产品;

**70后:**资产重心在房地产,有部分配置保险、银行理财,入市意愿不强;

**80后:**对基金、股票有高度兴趣,是“全民理财”的主力军;

**90后:**重视资产配置和信息获取,偏好ETF、指数基金、数字资产等;

**00后:**投资倾向“高波动+快节奏”,尝试基金定投、AI选股、甚至Web3项目。

90后和00后“投资即社交”的特征明显,他们更关注交易话题在小红书、抖音、知乎的热度,某种程度上“带货效应”远超传统财经资讯。

3. 投资误区:羊群心理与“快钱幻觉”

尽管投资意识在普及,但真正具备投资能力的居民仍属少数。

2024年的基金市场便是典型一例:在2023年市场反弹后,2024年初大量投资者盲目冲入ETF、科技主题基金,但由于美联储迟迟不降息、港股持续低迷,大量基金净值大幅回撤。截至2024年10月,偏股型基金亏损比例超过58%。

行为金融视角下,这种“冲高买入+恐慌赎回”的循环反映出:

信息茧房严重:只看“赚钱截图”,不看回撤风险;

概念驱动盲从:什么热买什么,而非理性配置;

风险意识缺失:仍习惯“保本心态”,而非“长期博弈”。

这正是全民理财时代的“反噬现象”:很多人意识到必须理财,却尚未建立理财的科学体系,导致“理而不财”“越理越焦虑”。

4. 女性投资者崛起:情绪稳健、偏爱长期

值得注意的是,2024年女性投资者比例持续上升,且其行为特征与男性显著不同:

女性平均持有基金时间为15个月,远高于男性的8.2个月;

女性更偏好“定投+稳健理财”,对短期涨跌反应较温和;

在家庭中,超过42%的投资决策由女性主导,尤其在三线城市以上城市尤为突出。

女性投资者正成为中国家庭资产配置的重要力量,也是金融机构重点争取的新“财富人群”。

5. 多元化趋势与海外配置

中国居民资产配置正在向“轻地产、重流动”的方向演进。2024年表现为:

海外资产持有者增长12.5%,主要集中在港美股、美元储蓄、保险产品;

REITs(基础设施类公募)认购人数超过千万,流动性强、分红稳定;

黄金与实物贵金属受避险需求推动,需求增长显著;

数据资产(如NFT、数字藏品)尝试者虽少,但增长迅速。

这些趋势表明,尽管整体“理财素养”尚处在起步阶段,但一部分中高收入人群,正在完成资产结构的“软着陆”。

小结:投资行为的“裂变时刻”

中国人正在从“财产保值”思维,向“资产配置”意识转型。但这一过程伴随着阵痛与困惑:

部分人已具备资产管理认知,但缺乏专业工具;

部分人盲目入场,陷入“基金越买越亏”的陷阱;

部分人仍在观望,担心“一失手满盘皆输”。

要提升人均财富水平,不能仅靠收入提高,更重要的是普及“正确的理财教育”“理性的资产配置观”。在投资碎片化、金融工具复杂化的2024年,谁能避开“盲从”“跟风”“博弈式理财”,谁就能在长期中胜出。